| 채권형 |

국내 채권 90% 이내 투자 |

안정추구형 |

5등급

(낮은위험) |

| 코리아인덱스형 |

국내 상장주식(코스닥 포함) 및 주식형집합투자증권, 상장지수집합투자기구

그리고 이와관련된 파생상품 등에 순자산(NAV)의 90% 이내 투자 |

위험선호형 |

2등급

(높은위험) |

| 코-원자재인덱스형 |

국내외 주요 원자재인덱스 관련 주식 및 집합투자증권, 상장지수집합투자기구

그리고 이와 관련된 파생상품 등, 또한국 내상장주식(코스닥주식포함) 및

주식형집합투자증권,

상장지수집합투자기구 그리고 이와 관련된 파생상품 등에

순자산(NAV)의 90% 이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

글로벌인덱스

리스크컨트롤형 |

KOSPI200, S&P500, HSCEI지수 0% ~ 90% 이내

투자 |

적극투자형 |

3등급

(다소 높은위험) |

| 밸류고배당주식재간접형 |

국내 주식, 집합투자증권, 상장지수집합투자증권 그리고 주식관련 파생상품 등에

순자산(NAV)의 100% 이내로 투자하고

나머지는 유동성 확보를 위하여 유동성 자산에 투자 |

적극투자형 |

3등급

(다소 높은위험) |

| 글로벌다이나믹멀티에셋형 |

전세계 다양한 자산군(주식, 채권, 원자재, 단기자산 등) 100% 이내 |

적극투자형 |

3등급

(다소 높은위험) |

| 글로벌인프라주식재간접형 |

전세계 상장된 인프라스트럭쳐자산에 관련된 주식,

집합투자증권 등에

순자산(NAV)의 100% 이내 |

위험중립형 |

4등급

(보통위험) |

| 네비게이터주식재간접형 |

국내 주식 100% 이내 투자 |

위험선호형 |

2등급

(높은위험) |

| 글로벌셀렉트재간접형 |

전 세계 대표적인 성장 주식에 투자하는 펀드 90% 이내,

나머지

유동성자산에 투자 |

적극투자형 |

3등급

(다소 높은위험) |

| 차이나포커스재간접형 |

중국, 홍콩 지역 관련 주식 100% 이내 투자 |

위험선호형 |

2등급

(높은위험) |

| 베트남그로스주식재간접형 |

베트남 주식시장에 상장된 주식 또는 이러한 주식을 주된 투자대상으로 하는

집합투자증권에 순자산의 100% 이내로 투자 |

위험선호형 |

2등급

(높은위험) |

| 유럽주식재간접형 |

유럽 지역의 주식 또는 이러한 주식을 주된 투자대상으로 하는

집합투자증권에 순자산의 100% 이내로 투자 |

위험선호형 |

2등급

(높은위험) |

글로벌배당

인컴주식재간접형 |

글로벌 시장 내 주식, 집합투자증권, 상장지수집합투자증권 그리고 주식 관련

파생상품에 순자산(NAV)의 100% 이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

글로벌리치

투게더주식재간접형 |

전세계 증시에 상장된 일등 기업 및 혁신기업과 고소비계층을 타겟으로 하는

소비재 관련 기업의 주식 또는 이러한 주식에 투자하는

집합투자증권에 순자산의 100% 이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

| 미국그로스주식재간접형 |

미국내 주식시장에 상장된 주식 또는 이러한 우량 기업에 주로 투자하는

해외 집합투자 증권에 순자산의 100% 이내로 투자 |

위험선호형 |

2등급

(높은위험) |

월드와이드

컨슈머주식재간접형 |

전세계 선진 및 이머징 시장의 소비자 구매력 성장과 소비활동 증가에 관련되어

직간접적으로 혜택이 높은 주식 또는 이러한 주식 등에 주로 투자하는

집합투자증권에 100% 이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

| 성장형 |

채권[전환사채. 교환사채, 신주인수권부사채 등 주식관련사채, 사모사채 및

자산유동화증권(후순위채 포함)을 포함합니다], 채권관련 파생상품 등에

순자산(NAV)의 10%이내로

투자하고, 주식(코스닥 주식 등 포함) 및 주식관련

파생상품에 순자산(NAV)의 90% 이내에서 투자하며,

나머지는 유동성 확보를

위하여 유동성자산 및 수익증권에 투자 |

위험선호형 |

2등급

(높은위험) |

인공지능

팀챌린지자산배분형 |

전세계 주식, 채권 등과 다양한 자산군 (주식, 채권, 원자재, 단기자산

등)을

대상으로하는 국·내외 집합투자xp증권, 상장집합투자증권 (ETF) 또는 관련

파생상품 등에 순자산의 100% 이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

글로벌테크놀로지

주식재간접형 |

전세계 상장된 기술 개발 및 관련 서비스를 제공하는 기업 혹은

기술 발전의 혜택을 누리는 기업 관련된 주식 또는 이러한 주식 등에

주로 투자하는 집합투자증권에 100%

이내로 투자 |

위험선호형 |

2등급

(높은위험) |

| 미국주식인덱스(환오픈형) |

집합투자증권, 상장지수집합투자증권(ETF), 주식, 채권,

파생상품 등에 순자산(NAV)의 100% 이내에서 투자 |

위험선호형 |

2등급

(높은위험) |

| 인디아포커스재간접형 |

인도 지역 관련 주식, 집합투자증권, 상장지수집합투자증권

그리고

주식 관련 파생상품 등에 순자산(NAV)의 100%이내로 투자 |

적극투자형 |

3등급

(다소 높은위험) |

미국테크TOP10주식형

(환오픈형) |

미국 주식시장에 상장된 우량 대기업 주식 또는 이러한 기업에

주로

투자하는 국내외 집합투자증권, 상장지수집합투자증권 등에

순자산(NAV)의 100% 이내에서 투자 |

위험선호형 |

2등급

(높은위험) |

미국자사주고배당주식형

(환오픈형) |

미국 주식시장에 상장된 주주환원 성향이 높은 주식 또는

이러한

기업에 주로 투자하는 국내외 집합투자증권,

상장지수집합투자증권 등에 순자산(NAV)의 100% 이내에서

투자 |

위험선호형 |

2등급

(높은위험) |

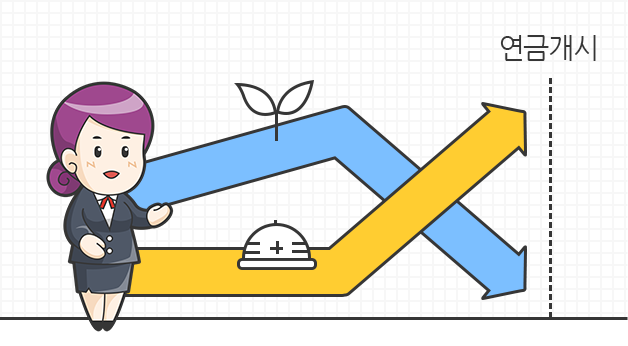

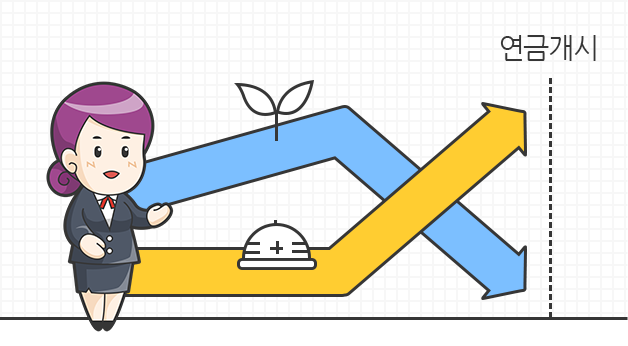

![적립부분 : 연금개시전 보험기간동안 경과확정보증액까지 상승 후 최저연금적립액 유지 한 후 연금 개시후 보험기간동안 종신연금지급, 확정연금지급, 상속연금지급, 노후설계자금지급(1회 지급), 보장부분 : 연금개시전 보험기간까지, 1종(무사망형) : 재해장해보험금 1,000만원지급(최초 1회에 한함), 2종(기본형) : 사망보험금 - 적립형 : (기본보험료의 10배) + 사망 당시 연금계약의 계약자적립액 - 거치형 : (기본보험료의 10%) + 사망 당시 연금계약의 계약자적립액, 연금개시후 보험기간에 (무)LTC연금전환특약, (무)6대질병연금전환특약, (무)실적배당연금전환특약으로 전환가능, 이 상품은 펀드자동재배분산식에 의해 펀드편입비율이 매일 변경될 수 있습니다. 중도해지시에는 경과확정보험금의 적용을 받지 않으며, 납입한 보험료의 원금손실이 발생할 수 있습니다. Step up시스템(경과확정보증액)의 평가시기는 매월 계약해당일이며, 계약자가 임의로 평가시기를 정할 수 없습니다. 투자수익률 상승 시 연금 개시 시점에 지급할 최저연금적립액을 증가시키는 것이며, 투자수익률 자체를 보장하는 것은 아닙니다. 경과확정보증액은 펀드운용실적에 따라 변동되므로 편드실적이 좋을 경우엔 계약해당일에 경과확정보증액이 증가하나, 펀드의 운용실적이 좋지 않은 경우에는 경과확정보증액이 증가하지 않아 연금개시 전 보험기간에 따라 이미 납입한 보험료의 100%~130%로 유지될 수 있습니다. 연금개시시점부터 계약자적립액 모두에 대하여 특별꼐정에서 일반계정으로 자동전환하여 공시이율로 운용합니다. 다만, 연금개시전이라도 성장자산펀드 편입비율이 0%이며, 특별계정계약자적립액이 [기준경과확정보증액 * 1.02]보다 같거나 적은 경우에는 일반계정으로 자동전환되어 공시이율로 운용되며, 공시이율의 최저보증이율은 연금개시 전 보험기간 종료일까지 연복리 1.75%, 연금개시 후 보험기간에 대하여는 연복리 0.5%를 적용합니다.(일반계정으로 자동전환된 경우에는 특별계정으로 전환이 불가합니다.)](/cms/prdt/vains/__icsFiles/artimage/2023/01/06/cco_16/20230106_3.jpg)